La SCPI UPÊKA a récemment annoncé le versement de son premier dividende, marquant une étape importante dans son développement. Cet événement mérite une attention particulière, car il illustre non seulement la santé financière de la SCPI mais aussi la confiance que le gestionnaire place dans sa capacité à générer des revenus pérennes pour ses associés. Cet article se propose d’explorer en détail ce premier versement de dividende, en soulignant les éléments clés qui le caractérisent et en le mettant en perspective avec les risques et les performances générales des SCPI.

Le contexte : Une première distribution encourageante

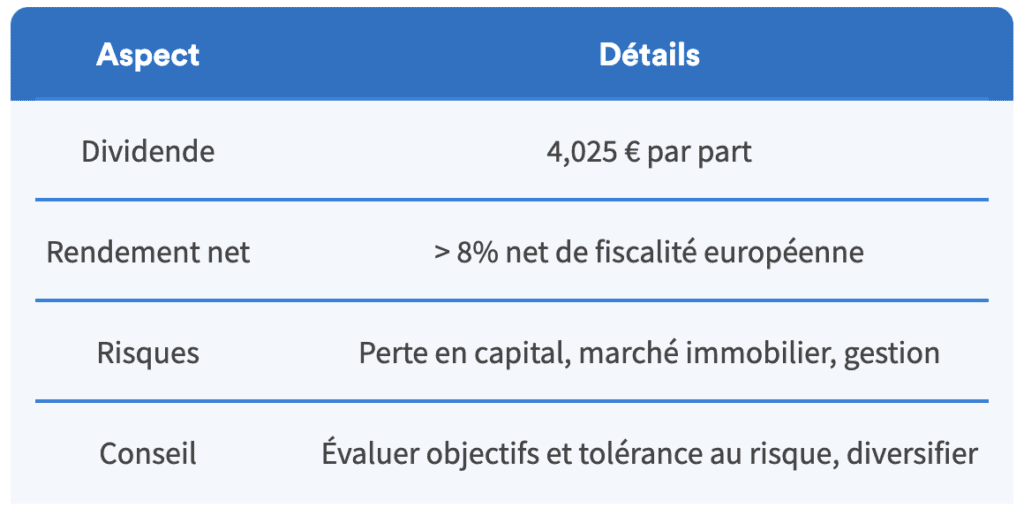

En avril, les associés de la SCPI UPÊKA ont eu la satisfaction de recevoir leur premier dividende, fixé à 4,025 € par part. Ce montant, net de fiscalité européenne, traduit un rendement annualisé net supérieur à 8%, dépassant ainsi l’objectif initial fixé par la société de gestion. Cet événement est significatif pour plusieurs raisons :

- Il confirme la capacité d’UPÊKA à générer des revenus substantiels, en dépit d’un contexte économique et immobilier qui peut s’avérer incertain.

- Il reflète l’engagement de la SCPI à rémunérer ses associés de manière attractive, en alignant ses performances sur leurs attentes.

Risques et performances : Une vision équilibrée

Investir dans une SCPI, comme UPÊKA, est une démarche qui s’inscrit dans la durée et qui n’est pas exempte de risques. Parmi ceux-ci, on compte notamment le risque de perte en capital, le risque lié au marché immobilier, à la commercialisation des locaux et à leur gestion. De plus, les revenus générés par ce type d’investissement ne sont pas garantis et dépendent de multiples facteurs.

Il est également important de garder à l’esprit que les performances passées ne préjugent pas des performances futures. Ainsi, si le premier dividende d’Upêka est prometteur, il convient de rester prudent et de ne pas extrapoler indûment ces résultats sur le long terme.

Analyse du premier dividende

Le premier dividende versé par UPÊKA se distingue par plusieurs aspects :

- Montant et rendement : Avec un dividende de 4,025 € net de fiscalité étrangère par part et un rendement net supérieur à 8%, UPÊKA se positionne favorablement par rapport à d’autres SCPI du marché.

- Fiscalité : Le régime fiscal européen, applicable au dividende d’UPÊKA, offre un cadre avantageux pour les associés, leur permettant de bénéficier d’une imposition optimisée.

Avant d’investir dans une SCPI comme UPÊKA, il est essentiel d’évaluer soigneusement vos objectifs d’investissement, votre tolérence au risque et de considérer la diversification de votre portefeuille.

Perspectives futurs et positionnements

Le premier dividende d‘UPÊKA constitue un jalon positif, mais il soulève également des questions sur les perspectives futures de la SCPI. Comment UPÊKA compte-t-elle maintenir ou améliorer ses performances ? Quelle stratégie adoptera-t-elle face aux évolutions du marché immobilier et aux défis économiques globaux ?

Dans ce contexte, la transparence et la communication de la société de gestion seront cruciales pour maintenir la confiance des associés et attirer de nouveaux investisseurs.

Conclusion : Une étape prometteuse

Le premier dividende versé par la SCPI UPÊKA représente une étape significative dans son parcours. Il témoigne de la solidité de sa stratégie d’investissement et de sa capacité à générer des revenus pour ses associés. Toutefois, il convient de rester vigilant et d’adopter une approche équilibrée, en prenant en compte les risques inhérents à ce type d’investissement. En somme, Upêka offre une perspective intéressante pour les investisseurs, à condition de naviguer avec prudence dans le paysage des SCPI.

Tableau récapitulatif

https://www.meilleurescpi.com/actualites/premier-dividende-verse-par-la-scpi-upeka/

![]() Les commentaires et analyses reflètent l’opinion de Axipit Real Estate Partners sur les marchés et leur évolution, en fonction des informations connues à ce jour. Les informations contenues dans ce document n’ont aucune valeur contractuelle et n’engagent pas la responsabilité de Axipit Real Estate Partners.

Les commentaires et analyses reflètent l’opinion de Axipit Real Estate Partners sur les marchés et leur évolution, en fonction des informations connues à ce jour. Les informations contenues dans ce document n’ont aucune valeur contractuelle et n’engagent pas la responsabilité de Axipit Real Estate Partners.